日本でも規制緩和や関連政策が推進され、急速にキャッシュレス文化が浸透しはじめています。誰もがスマートフォンを手にする時代となり、スマホ決済、モバイルウォレットや非接触型決済サービスの利用も増加しています。

2021年7月 、アメリカのGoogleがスタートアップの資金移動業者『pring(プリン)』を買収し、日本で2022年にスマートフォンの送金・決済サービスに参入する計画が推進されていると報道され話題になりました。

こういった流れの中で、誰もが安心、安全にモバイル・オンライン決済が利用できるサービスとして注目を集めているのが国際ブランド付き プリペイド『ブランドプリペイド』です。

今回はユーザーにとっても導入企業にとってもメリットが多く、Win-Winの関係が築ける『ブランドプリペイド』について解説します。

●新時代に対応。注目を集めているブランドプリペイドとは?

●ブランドプリペイドはユーザーにとって魅力的で便利なサービス

●企業が自社サービスにブランドプリペイドを導入するメリットとは?

●導入事例

●企業がブランドプリペイド事業を低コスト・スピーディに開始する方法とは?

●今後、飛躍が期待されているブランドプリペイド市場

●新時代に対応。注目を集めているブランドプリペイドとは?

ブランドプリペイドとは

ブランドプリペイドとは、『Visa』『MasterCard』『JCB』といった国際ブランドが付いているプリペイドカードのことです。前払い式でさまざまな方法でチャージを行い、使用します。一般的なプリペイドカードの場合、入金したサービスや店舗・施設でしか使用できません。しかし、ブランドプリペイドは国際ブランドが付いているため、ユーザーはすべての国際ブランド加盟店で利用できます。

提供企業は利用できる場所が多いことをユーザーに訴求できたり、広範なマーケティングデータが得られたりするのがメリットです。このようにユーザーにも提供企業にも魅力的なブランドプリペイドですが、日本市場で発行に必要なプロセッシング機能を提供しているのはTISをはじめ数社しかありません。

カード発行の有り無しが選択できる

最近、ブランドプリペイドに関してテレビ・新聞などで報道が増えています。記事などでの表記に“ブランドプリペイドカード”と“ブランドプリペイド”と“カード”表記の有り無しによって2通りあることに気づいている方も多いのではないでしょうか。

厳密にはこの2つが意味することに違いはありません。ブランドプリペイドと記されることが増えたのは、近年ではカードを発行しないバーチャルカードとして使用するケースが増加したためです。スマートフォンの『Apple Pay』『Google Pay』といったモバイル決済やネット決済で使用する際は物理的なカードが不要であることが背景にあります。

このため、ブランドプリペイドを提供するサービスの多くはユーザーがカードの有無を選択できます。スマホの決済アプリなどに登録して使用する場合はカードを発行せず、物理的なカードで使用したい場合などに有料で発行するのが基本です。

ユーザーは申込み完了後、すぐに使用することができ、企業からすればカードを印刷したりICチップを搭載したりするといった発行コストを軽減しながら利便性を提供できるため、双方にメリットがある形態だといえます。

●ブランドプリペイドはユーザーにとって魅力的で便利なサービス

ここでは、ユーザーがブランドプリペイドを申し込んだり、使用したりする際のメリットをいくつか紹介します。

◎入会審査不要で年齢制限がゆるやか

ブランドプリペイドの発行には、クレジットカードのような入会審査がありません。そして、クレジットカードほど年齢制限が厳しくないため、子供やシニア層が使うカードとして検討できるのが特徴です。親権者の同意があれば小学生でも所有できるブランドプリペイドもあります。さまざまな事情があってクレジットカードの与信枠がつけられない方でも利用できるのがブランドプリペイドの強みです。

そのため、

・子供に渡す家族カード

・遠隔地に住む祖父・祖母といったシニア層が使用するカード

として安心・安全に使用することもできます。

提供企業側から見ると、これまで十分に金融サービスを受けることができなかった若年層やシニア層といったターゲットを取り込む新しい金融サービスを提供できるようになります。

◎すぐに使いはじめることができる

クレジットカード審査のプロセスは時間がかかり面倒だと感じていても、ブランドプリペイドはクレジットカードのような厳格な審査がなく、バーチャルカードですぐ発行できるため、使いたいと思った時にすぐ使いはじめられる特徴があります。

また、バーチャルカードであれば紛失リスクが低く、提供企業は発行コストが抑えられます。

◎チャージ型のため使い過ぎの心配なし

ブランドプリペイドは、プリペイド方式を採用しているため入金しなければ利用できません。そのため、後払い式のクレジットカードのようにうっかり予算をオーバーして買い物をしてしまうようなことが基本的にありません。

ただし、株式会社カンムの『バンドルカード』など一部のブランドプリペイドでは後払い方式が利用できます。TISの「API型ブランドプリペイドプロセッシングサービス」でも、こういった点を提供企業の意図やサービス状況に合わせてカスタマイズが可能です。

API型ブランドプリペイドプロセッシングサービスはこちら◎モバイル決済との相性がとても良い

ブランドプリペイドは、『Apple Pay』『Google Pay』といった決済手段ととても相性が良いのが特徴です。オンラインサービスなどの決済に日常使用しているクレジットカード番号を登録するのが怖いといった場合、ブランドプリペイドを登録することでリスク対策にもなります。

また、カード利用停止機能を使ってカードの一時利用停止をユーザーが自分で設定できるため、紛失時や情報漏洩が疑われる場合にカードを利用されるリスクを大幅に低減できます。

オンラインで通販や有料サービスを展開する企業は、ブランドプリペイドでユーザーに安心・安全な決済手段を提供することができます。

◎世界中どこでも使える

ブランドプリペイドは、「Visa」「MasterCard」「JCB」といった国際ブランドに対応しているため、世界中の国際ブランド加盟店で便利に利用できます。提供企業は、自社商圏外のユーザーの購買行動などがデータとして得られるメリットがあります。

◎多種多様な入金方法が使える

ブランドプリペイドは、現金、ポイント、クレジットなどさまざまな方法で入金(チャージ)可能です。

ハウスマネーではチャージ可能な場所が限られているため、ブランドプリペイドのように入金方法が多種多様で利便性が高いのは大きなアドバンテージとなっています。提供企業側から見るとショッピングなどでの機会損失を防ぐことができるのです。

●企業が自社サービスにブランドプリペイドを導入するメリットとは?

企業が自社サービスにブランドプリペイドを導入するメリットをいくつか紹介します。

◎自社サービスに組み込んでスムーズな決済体験が提供できる

企業がブランドプリペイドを導入するメリットは、自社サービスと組み合わせた決済サービスが提供でき、サービスの一部としてデザインしやすくなることです。

ユーザーにシームレスな決済体験(UX)を提供し売り上げに貢献するポイント戦略が展開できたりするようになります。

◎コストがかからず導入しやすい

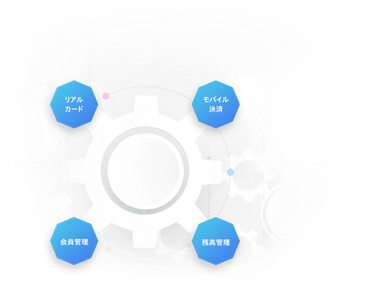

近年では、TISの「API型ブランドプリペイドプロセッシングサービス」といった、カード発行、会員管理、残高管理、モバイル決済などといった、さまざまな機能をAPIで提供するサービスもリリースされています。必要な機能を選択して自社サービスとして利用できるので、コストを抑えながら数ヵ月で導入できるのが魅力です。

このような利便性もあり、近年では小売り、Fintechベンチャーから大企業まで会社の規模に関わりなくブランドプリペイドを利用した新たな金融サービスが生まれています。

◎ハウスマネーと異なり加盟店の開拓が不要

プリペイド(前払い)式という点でブランドプリペイドと似ているハウスマネーですが、特定の場所でしか使えないのがデメリットです。提供企業はユーザーに利便性を提供するために加盟店の開拓が必要になるケースが想定できます。その点、ブランドプリペイドの場合、はじめから膨大な数の国際ブランドカード加盟店が利用できるため開拓は不要で、提供企業の負担が小さいメリットがあります。

◎自社サービス以外から得たデータが利活用できる

ブランドプリペイドを導入し自社が金融サービス提供企業となることで、自社サービス内でユーザーが「いつ・何を・どれくらい買った」 という購買履歴以外にも、自社サービス外でのユーザーの購買データを入手し、ビッグデータ的に利活用できるようになります。

ブランドプリペイドを発行することで、自社商圏の有効なデジタルトランスフォーメーション展開が検討できるのです。例えば、小売業と交通機関などで地域に根ざした複数の事業を展開する企業グループなどでは、ユーザーの細かなデータが得られ、双方にメリットのあるサービス企画に繋げられるでしょう。

◎後払い対応などを入り口に金融サービスを展開可能

ブランドプリペイドを導入すると、ユーザーが利用することで決済手数料を得るなど、会員の囲い込みと同時に決済を入り口にした新しい金融ビジネスを展開することが可能になります。例えば、小売業などで、すでにポイントカード会員などを有する企業は会員基盤を使い、自社サービスに組み込んだ形でブランドプリペイドを発行してビジネスを一歩先へと進めることが可能です。

また、今後「給与デジタルマネー払い※」が解禁となり、給与やアルバイト賃金などの振込先としてブランドプリペイド口座が選べるようになると、より多様な金融サービスの展開が可能になります。給与口座となることで、ブランドプリペイドをメインカードとして利用することになり、金融サービスとして価値が高まる点も無視できません。

●導入事例

ここでは、企業がブランドプリペイドを導入した事例をご紹介します。

●ナッジ株式会社(Nudgeカード)

“ひとりひとりのアクションで未来の金融体験を創る”をミッションに掲げるフィンテックベンチャーのNudge(ナッジ)では、 “使いたくなる”次世代クレジットカードを発行しています。

詳細はこちら●freee株式会社(freeeカード Unlimited)

「スモールビジネスを、世界の主役に。」をミッションに掲げるfreee(フリー)では、クラウド会計と連携した一般的な法人カードの約10倍の限度額のビジネスカードを発行し、スモールビジネスを強力に支援しています。

詳細はこちら●企業がブランドプリペイド事業を低コスト・スピーディに開始する方法とは?

TISの『API型ブランドプリペイドプロセッシングサービス』は、企業がブランドプリペイドを発行するにあたって必要となる機能(発行/会員管理/残高管理/モバイル決済など)をワンストップでご提供しています。

「Visa」「MasterCard」「JCB」と3つの国際ブランドに対応。さらにバーチャルカードなど多様な発行形態や機能を選択できるため、企業のビジネス・サービスで幅広く柔軟にご活用いただくことが可能です。

APIベースで豊富な機能が提供されるため、自社のサービスに組み込んでシームレスな決済体験を実現できます。

TISの『API型ブランドプリペイドプロセッシングサービス』については、以下をご参照ください。

サービス詳細はこちら

●今後、飛躍が期待されているブランドプリペイド市場

市場環境の変化などにより、今後、ブランドプリペイド市場は大きく飛躍すると見られています。ブランドプリペイドを導入することで、提供企業は新たに金融サービス事業への発展を見据えた展開を大きな負荷をかけることなく計画できるようになります。つまり、ブランドプリペイドによってビジネスチャンスを拡大できる状況となっています。

ブランドプリペイド導入に当たっては綿密な事前のプランニングが重要です。TISは『API型ブランドプリペイドプロセッシングサービス』などのソリューションで提供企業の成功をサポートいたします。

現在展開されているサービスとブランドプリペイドの相性を知りたい、新たにブランドプリペイド事業を開始したいと構想されたら、ぜひ、TISにお問い合わせください。