2021年9月17日(金)、TISインテックグループはオンラインイベント『決済DXで広がる新しいビジネスと顧客体験 ~金融と非金融の融合~』を開催しました。基調講演に東京大学大学院情報学環 准教授 高木 聡一郎 氏をお招きして「金融×非金融」のDXトレンドについてユースケースを交えながら紹介し、非金融事業者が金融ビジネスへ参入するヒントをお伝えしました。

本コラムでは2回に渡り、基調講演と3つのセッション、質疑応答の概要をレポートとしてまとめていきます。

【講演内容】

基調講演.デフレーミングで考えるポストDX時代のビジネス創造

セッション1.デジタル口座で実現するいち早い金融サービスへの参画

セッション2.スーパーアプリがもたらすスムーズな顧客体験

セッション3.給与デジタル払い解禁間近~これからの給与支払のカタチ

今回は、「基調講演.デフレーミングで考えるポストDX時代のビジネス創造」と「セッション1.デジタル口座で実現するいち早い金融サービスへの参画」についてです。

●基調講演.デフレーミングで考えるポストDX時代のビジネス創造

――――――――――――――――――――

講演者:高木 聡一郎 氏

東京大学大学院情報学環 准教授

東京大学大学院情報学環准教授。国際大学GLOCOM教授等を経て2019年より現職。これまでにハーバード大学ケネディスクール行政大学院アジア・プログラム・フェローなどを歴任。専門分野は情報経済学、デジタル経済論。主な著書に「デフレーミング戦略 アフター・プラットフォーム時代のデジタル経済の原則」(翔泳社)など。

――――――――――――――――――――

基調講演のテーマは「デフレーミング」の観点からデジタル・トランスフォーメーション(DX)の本質を理解し、不確実性が高い現代で新たなビジネスを創造する方法と戦略を考えることです。

●「デフレーミング」でVUCA時代のDXの本質を掴む

DXといわれても実際には「何から手を付けていいのかわからない」ことが多い状況です。現在はVUCAの時代 (※1)とも言われコロナによる事業継続の制約、国際秩序のゆらぎ、都市と地方の関係など、多種多様な社会問題が顕在化して未来が予測しづらくなっています。また、キャッシュレス、スマートシティや仮想通貨、マイナンバー、ソーシャルコマースなど技術要素が非常に多く、どこから手を付けるべきか適切な選択をするのも困難です。

このよう中でどのように社会のデジタル化が進み、変わっていくのか、その本質を明らかにするために高木准教授が提唱している のが「デフレーミング(Deframing)」という概念です。

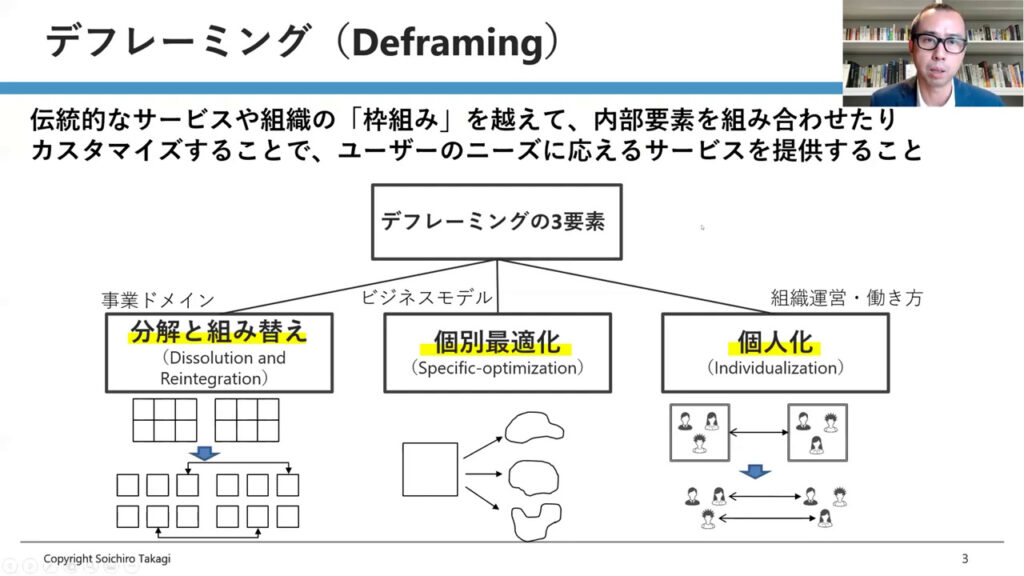

デフレーミングとは、フレーム(枠組み)が壊れていくという意味の造語です。高木准教授は『伝統的なサービスや組織の「枠組み」を越えて、内部要素を組み合わせたり、カスタマイズしたりすることで、ユーザーのニーズに応えるサービスを提供すること』と定義しています。

デフレーミングには大きく3つの要素があります。1.事業ドメインの「分解と組み換え」、2.ビジネスモデルの「個別最適化」、3.組織運営・働き方の「個人化」です。事業ドメインから組織運営まで幅があり一見すると異なる話に思えますが、デジタル化によって取引コストが削減されることで、フリクションの少ない社会に世の中全体が変わってきています。デフレーミングの大きな3つの要素として露わになってきた背景があります。この3つの要素に分けてDXについて解説していきます。

(※1):VUCA(ブーカ) 「Volatility(変動性)」「Uncertainty(不確実性)」「Complexity(複雑性)」「Ambiguity(曖昧性)」の頭文字。これらを含んだ社会情勢のこと。

●デフレーミングの要素(1)分解と組み換え

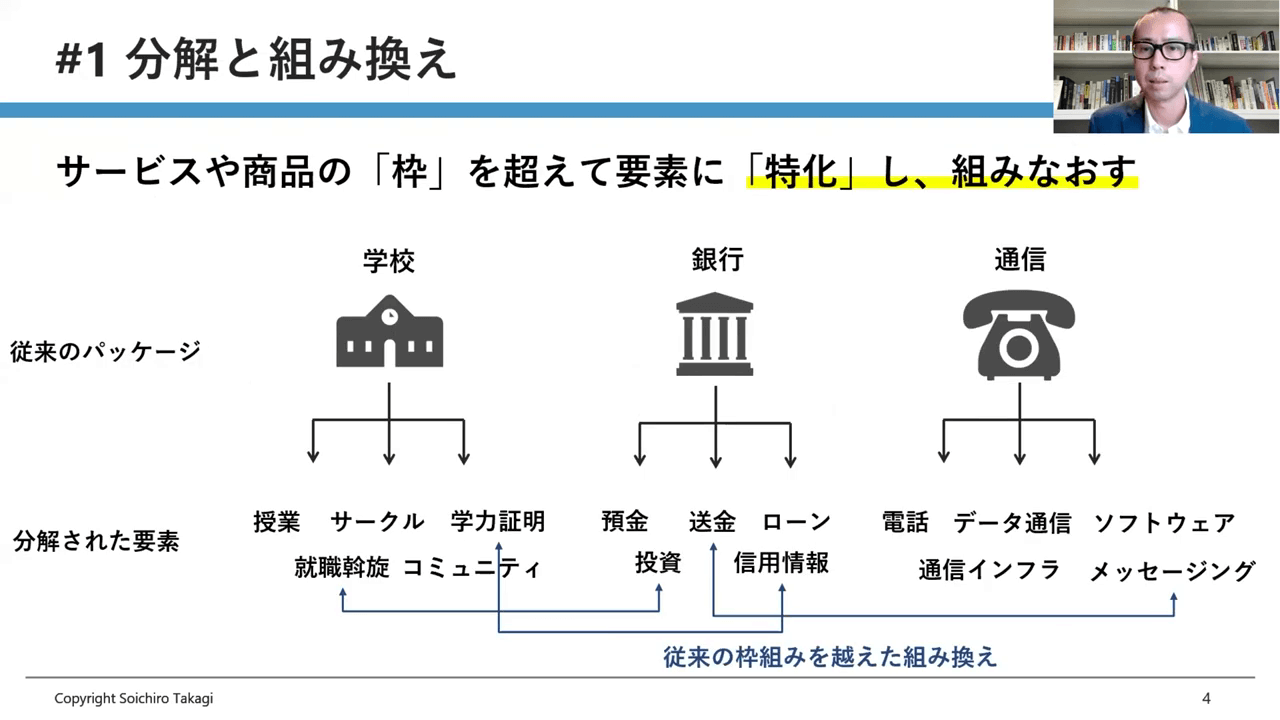

1つ目の要素は「分解と組み換え」です。これはサービスや商品を従来の「枠」を超えて要素に「特化」し、組み合わせ直すことを意味しています。情報技術の観点から、本当に親和性のある組み合わせにまとめ直していくことがポイントです。

わかりやすいのは銀行の「送金」と通信の「メッセージング」の組み合わせでしょう。情報技術の観点から見ると「LINE Pay」などを使ってテキストを送ることとお金を送ることは機能としてほぼ同じです。またコミュニケーションの一環としての送金はカスタマージャーニーとしても有り得ます。この2つの要素を「銀行」と「通信」と区切るのではなく、組み合わせることが世界中でダイナミックに起きているのです。

例えば中国のIT企業テンセントは、元々「QQ」というモバイルゲームやちょっとしたチャットの機能を有したアプリを展開する企業でした。それが日本でいうLINEのような「WeChat」というメッセージングサービスに進化し、莫大なユーザー数を確保しました。そこでメッセージングと情報技術として変わらない「送金」を取り入れて金融サービス「WeChat Pay」を展開し、大きく成長しました。さらに「WeChat」の顧客基盤を使いたい他社サービスを「WeChat」上で使えるよう、ミニプログラムという基盤の提供をスタートしました。こうして分解された異なる要素を組み換えて新たなクラウドプラットフォームへと進化させ続けています。

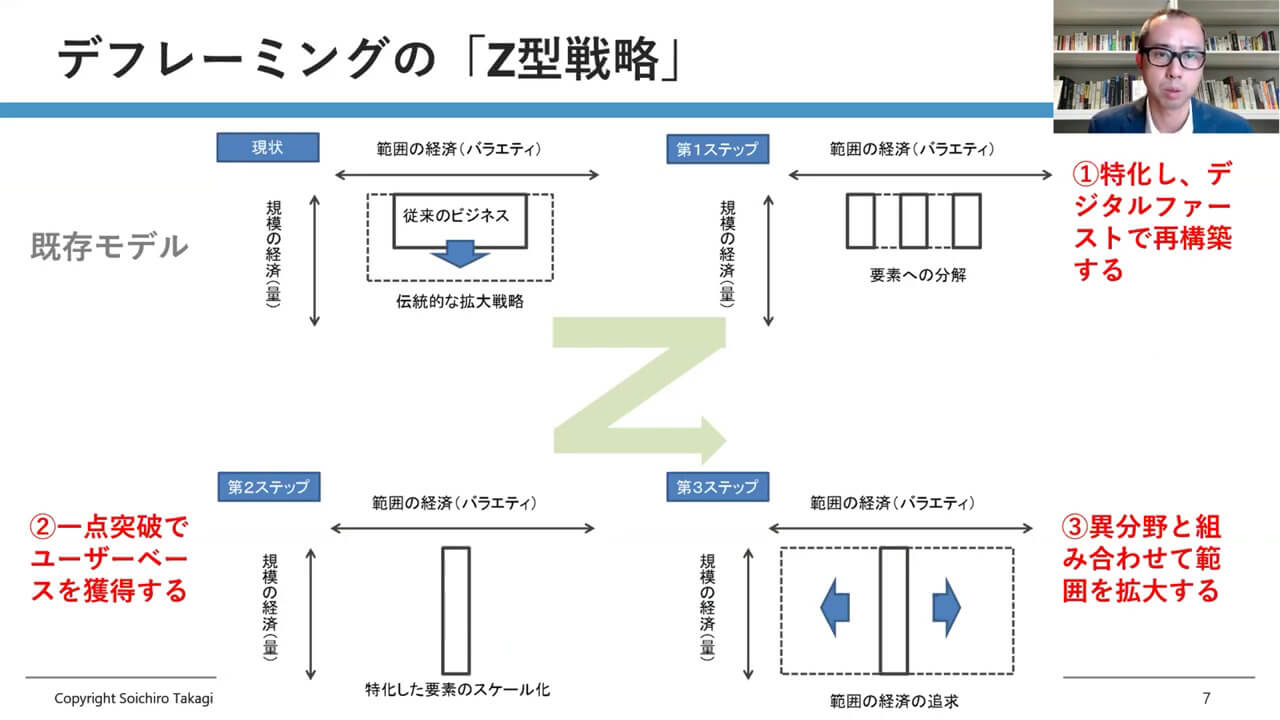

このような成長を促すのがデフレーミングの「Z型戦略」です。伝統的な範囲の拡大戦略ではなく、デジタルファーストで再構築をして一点突破でユーザーを獲得してから異分野と組み合わせ範囲を拡大する戦略で、デフレーミングの時代では重要な考え方になっています。こうした考え方の先に、「APIエコノミー」と決済ネットワークの発展もあります。

●デフレーミングの要素(2)個別最適化

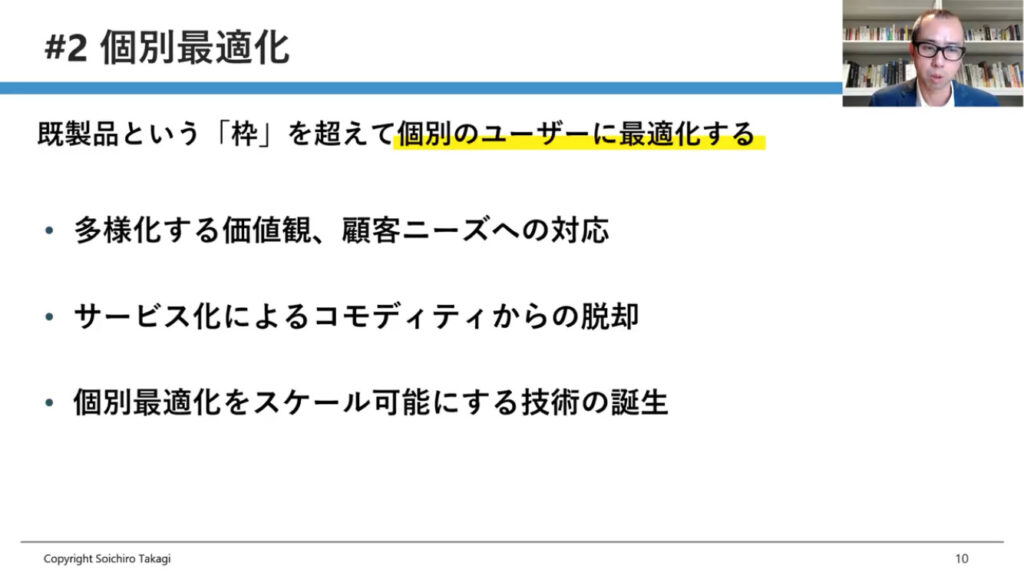

2つ目の要素は「個別最適化」です。既製品という枠を超えて個別のユーザーに最適化をして、「なくてはならない存在になる」戦略です。この事例としては「NIKE iD(Nike By You)」や「ZOZO Suits」等のマス・カスタマイゼーションサービスなどが挙げられます。個別最適化で重要なのは、人によって好みや価値観が異なることに着目することです。現在では、技術の進歩によってユーザーの膨大なニーズをデータ化してスピーディに製造して届けることが可能になっています。

●デフレーミングの要素(3)個人化

3つ目の要素は「個人化」です。テクノロジーの進化によって個人でできる仕事が増え、企業という枠を超えて個人がビジネスで活躍できる時代になりました。フリーランスとなって、クラウドソーシングを利用したり、YouTuberとなったり、オンラインサロンを開くなどして働く人も増え、今後、プラットフォームの普及によって個人間取引が加速すると予想されています。

●「分解」を「3階層」で考える

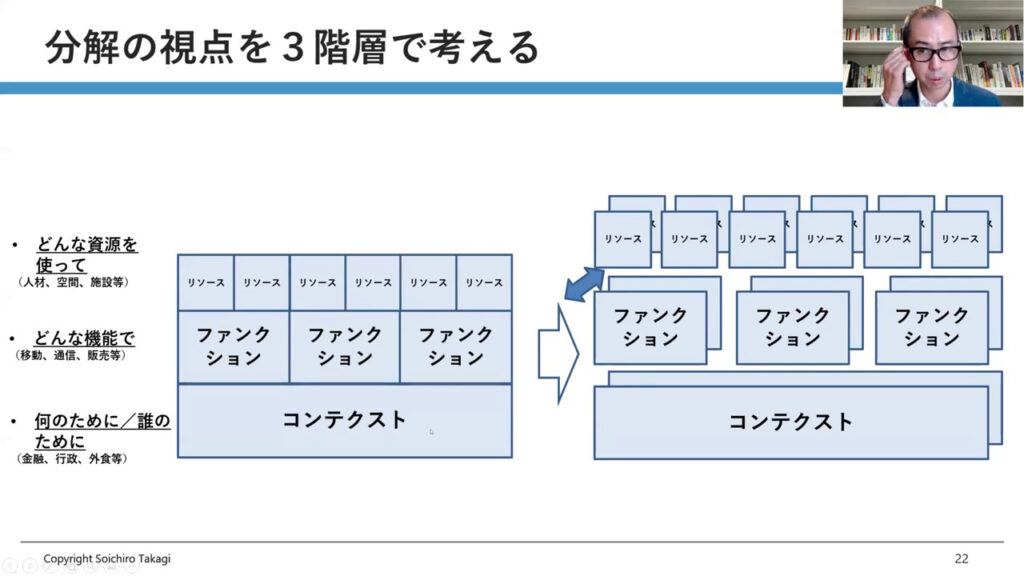

デフレーミングでは物事をコンテクスト、ファンクション、リソースの3階層で考えて分解していくことがとても大切になります。

つまり、どんな資源(リソース)を使って、どんな機能(ファンクション)で「何のために」「誰のために」(コンテクスト)といった3階層を一度バラバラにしてみて、全く異なるコンテクストとファンクションを組み合わせてみたり、リソースとコンテクスト、リソースとファンクションを組み合わせたりして様々なことを試していくことが重要なのです。

●ポストDXの世界と決済の鍵となる「新結合」

デフレーミング後の世界では金融や決済があらゆる経済活動の中に入ってくると考えられています。このような金融化の流れの中で多くのチャンスが生まれてくるはずです。

デフレーミングは、不確実な時代の中で既存の枠組みや思い込みから脱却するためのフレームワークとして有効と考えられます。創造性を高め、分解して脱構築したものを「新結合」することでイノベーションを作っていくことができるのです。

●セッション1.デジタル口座で実現するいち早い金融サービスへの参画

本セッションでは、『非金融事業者』 、すなわち金融機関以外の事業者が金融サービスに参画するために知っておきたい市場環境や、求められるサービス像について解説しました。

金融市場を取り巻く環境の変化と今後求められる金融サービス像

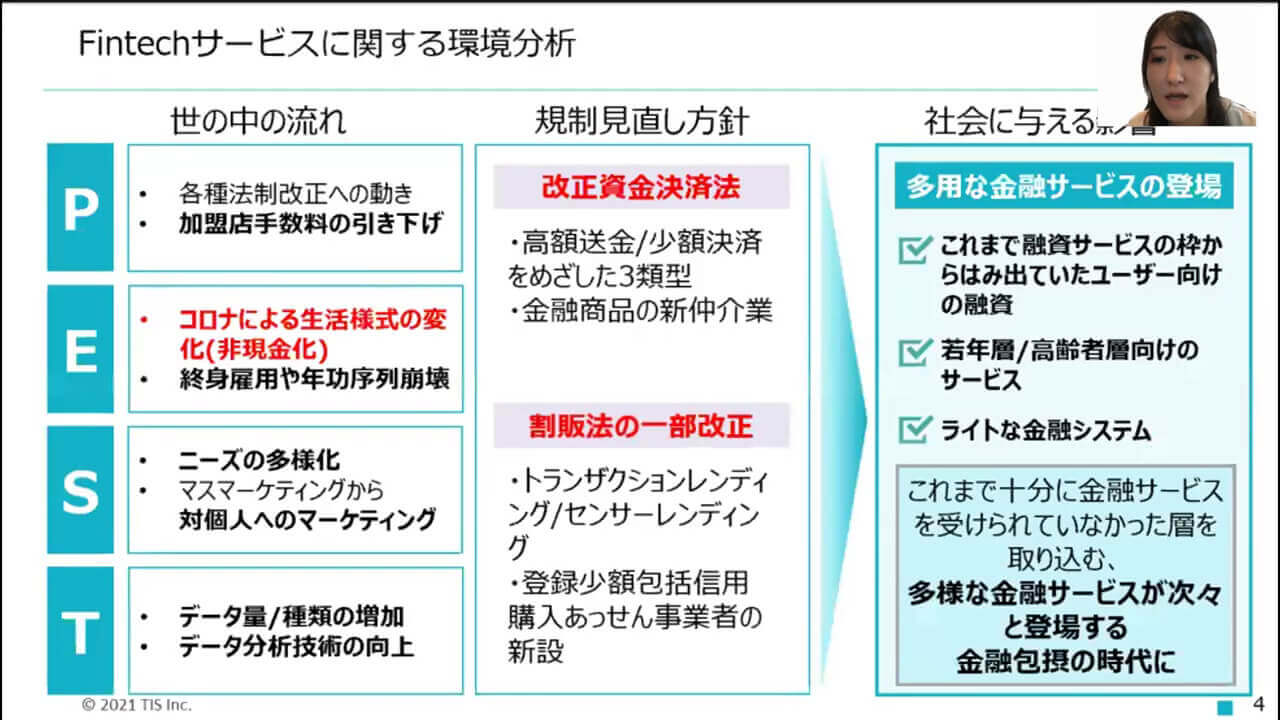

現在の金融市場やFintechサービスを取り巻く環境には「世の中の流れ」と「規制見直し」が大きく影響しています。

まず世の中の大きな流れとして、金融サービスに限らずニーズの多様化によって個人へのマーケティングが行われ、基調講演で高木准教授が解説した「個別最適化」などが推進されることで、個人のニーズに即したサービスが登場していることが挙げられます。

金融分野では、2018年に経済産業省が「キャッシュレス・ビジョン」を掲げ、国策としてキャッシュレスが推進されました。コロナ禍で生活用式が一変しECサイトの利用増や感染予防としての非現金利用者増も相まって、キャッシュレス推進を後押ししました。さらには改正資金決済法や割賦販売法の一部改正など金融サービスを巡る規制の見直しも進んでいます 。

このような動きにより、これまで十分に金融サービスを受けることができなかった若年層や高齢者層といったターゲットを取り込む金融サービスなど、誰もが必要な金融サービスにアクセスができる「金融包摂の時代」に入っています。

今後はマス向けの金融サービスから、よりユーザー一人ひとりに合ったサービスが求められていくと予測しています。これまで「自分に合った金融サービス」を意識する事なく、多少の不便を感じながらもマス向けに展開された金融サービスを選択していたユーザーが、今後は自分のニーズに合う金融サービスを選択していく と考えられます。

例をあげると、アルバイトをしている若年層向けの給料日前に気軽にデジタルマネーで給与を受け取れる前払いサービスや、ECサイトで買い物をする若年層向けのショッピングに特化したライトなクレジットカードなどです。従前は、重厚長大なシステムが必要とされ、マス向けでないとマネタイズが難しかった金融サービスですが、先ほど述べた法改正や、テクノロジーの進展により、今後は細かなユーザーのニーズに合わせた金融サービスの提供も可能となります。

●「TISデジタルバンク構想」とは

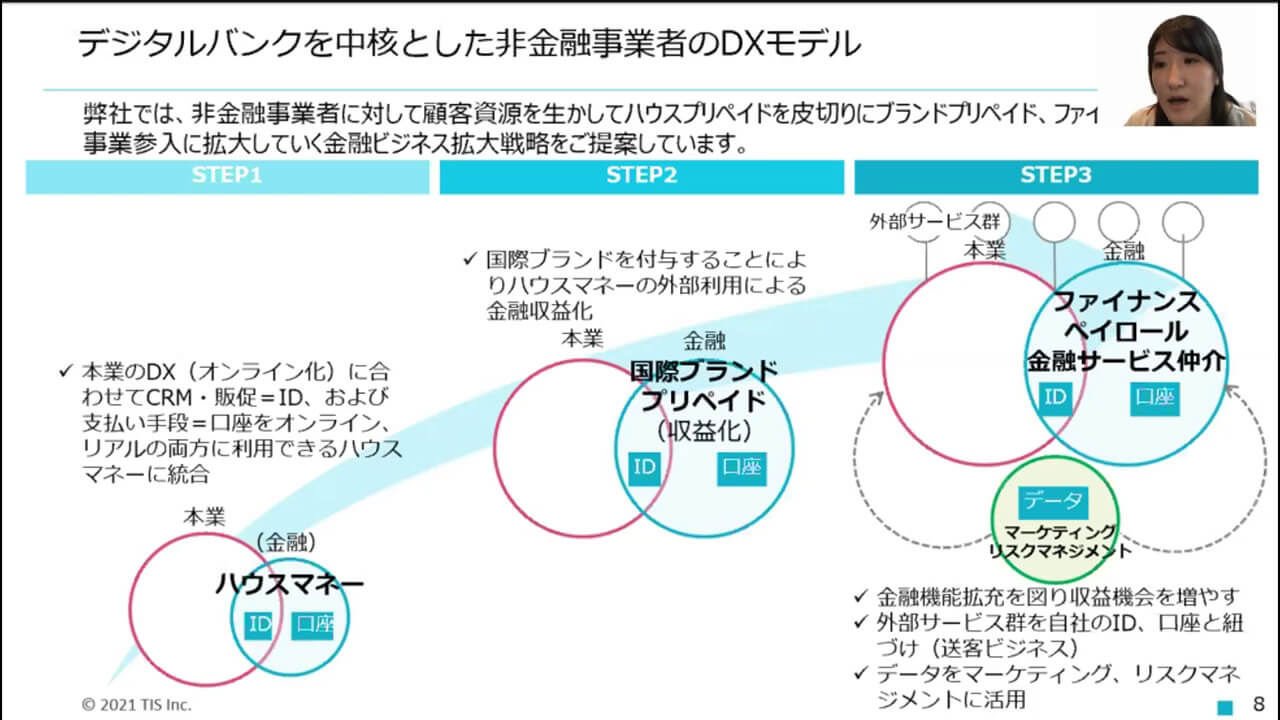

この流れに対応し、TISでは金融事業に踏み出そうと検討している非金融事業者向けに、既存の顧客資源を活かして金融ビジネスに参画する3ステップの戦略を提案しています。

ステップ1,ハウスマネーの導入

自社のみで利用できるハウスマネーを導入するのがステップ1です。自社サービスの顧客IDとこれまで金融サービスが担っていた支払い部分をハウスマネーでシームレスに繋ぎます。

ステップ2,国際ブランドプリペイドの付与

VisaやMastercardなどの国際ブランドをハウスマネーに付与することで、自社以外でも利用ができるようになり、金融の収益化を図れます。

ステップ3,金融機能の拡充

融資などの他の金融機能を拡充していくことで更なる収益化を目指します。自社のIDと決済が紐づく口座を外部のサービスと繋げることで、他のサービスへの送客も可能です。

TISのデジタルバンクサービスでは、決済に利用できるデジタル口座を中核にさまざまな機能を自由に組み合わせ、多種多様なニーズに応えるさまざまな商品性を実現できます。例えばデジタル口座の残高管理と与信機能を組み合わせた簡易的なクレジットカードの実現や、給与ネットワークと接続することで給与をデジタル口座に支払うといったサービスが考えられます。

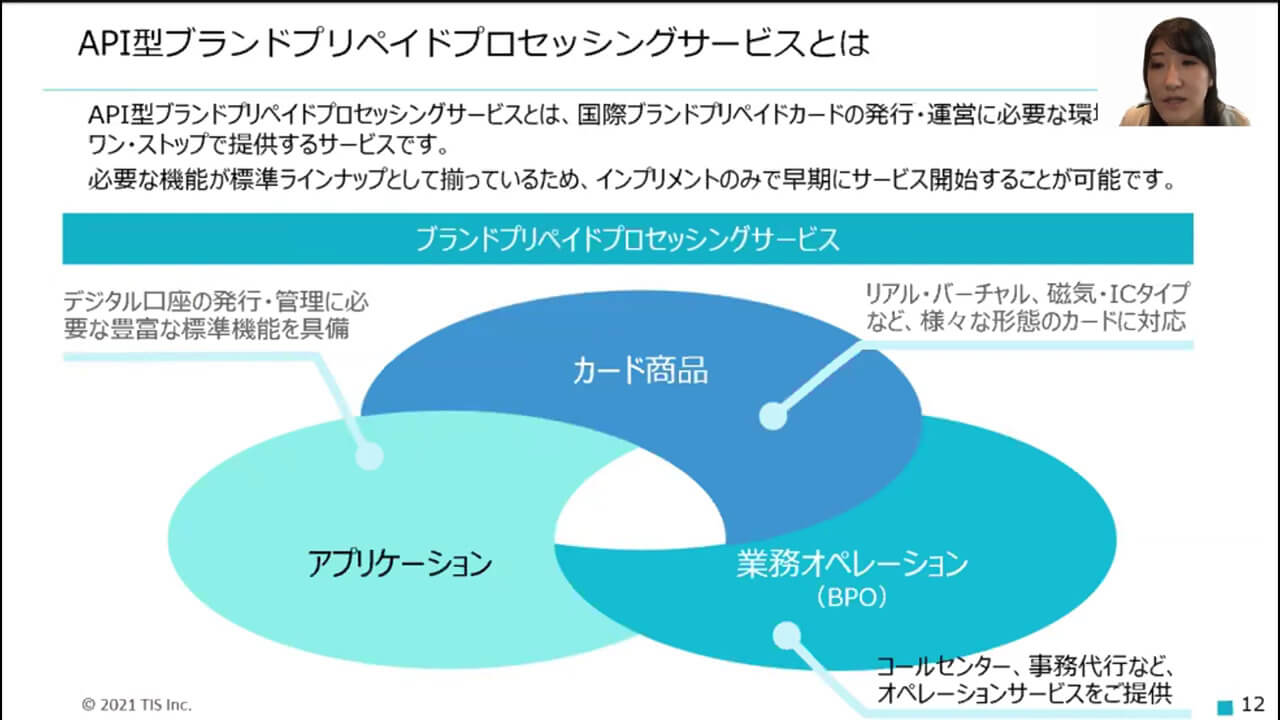

●金融事業へとファーストステップを踏み出すには

非金融事業者が金融事業へ進出するファーストステップは、国際ブランドプリペイドの導入です。TISでは、API型ブランドプリペイドプロセッシングサービスで、国際ブランドプリペイドのカードの発行・運営に必要な機能をワンストップで提供しています。多く のカード発行会社が採用していることから安定しており、API型での提供によってコストを抑制できるのが特徴です。事業者は「早く」「安く」国際ブランドプリペイドの発行準備が進められます。

TISは、事業者のデジタル口座を活用した素早い金融サービスへの参画をサポートし、またそれを通じてデジタルトランスフォーメーション(DX)に対応することで、今後も社会に貢献していきたいと考えています。

お問い合わせ※この記事が参考になった!面白かった! と思った方は是非「シェア」ボタンを押してください。